ヤフー順張りドテンシステム [フォワードテスト]

普通であれば、そのような銘柄でシステムトレードを行うことなど考えられないのですが(私は先週まで売買していましたが、株価高騰が落着き始めた2000年1月27日以降でシステムを組んでいました)、ちょっと試しに、ヤフーファイナンスから株価データ取り込み可能な、1997年11月4日以降でシステムを組んでみたところ、驚くべき結果が得られました。

下図は、テスト期間を1997年11月4日~2003年1月6日の5年強とした場合の、ヤフー順張りドテンシステムの資産カーブです。

お世辞にも綺麗とは言えない資産カーブとなっており、一見、機能停止寸前の状態です。もちろん、これは完全に自動的に求めています。

実は、これ以降の日付におけるこのシステムの最適パラメータは、全く変化しません。現在においても同一です。

その結果、資産カーブはどうなったでしょう。それを示したのが、下図になります。

驚くべきことに、2003年以降、資産カーブは右肩上がりとなっています。資産は5年ほどで2倍程度(複利運用で3倍程度)にしかなっていませんが、2003年以前の資産カーブからは想像もつかない推移となっています。

ここで、完全に自動的に最適パラメータを決定する、という意味合いを説明しますと、テスト期間内のデータのみを用いて、完全に客観的(機械的)な方法で、ただ一組のパラメータを決定する、ということです。

もちろん、システム上はテスト期間以降の全てのデータを削除した状態で、最適化演算を行なっても構わないのですが、システム的にはテスト期間以降のデータは無視する設計になっていますので、データを削除するまでのことは行なっておりません。

重要な事なので何度も繰り返しますが、データの先読みは行なっておりませんし、恣意的な操作も一切行なっておりません。

あくまで機械的に最適パラメータを決定し、その結果の資産カーブを示しただけです。

なお、最初のチャートにおいて終点日を直近日付に設定すると、下図のようになります。資産カーブそのものは2番目のチャートと変わらないのですが、回帰推定値のライン(回帰直線)が異なります。

これは、最初のチャートの回帰直線を、そのまま直近日付まで延長したものです。

資産カーブが青いラインをある程度割り込みますと、機能停止と判定されます。上例では、2004年末頃に機能停止となっていますが、そのタイミングで再最適化を行なうと、回帰直線が新たに引き直され、資産カーブは再び青いラインの上に収まります。

そのようなことを繰り返し(動的システムとして運用し)ていくと、最終的に2番目のチャートのようになります。

すなわち、このシステムは動的システムとしても、安定して運用できていることになります。

ヤフーのようなユニバースでない銘柄において、しかも、株価変動が著しく激しかった期間においてシステム設計(最適パラメータの決定)を行なったにも係わらず、その後の最適パラメータが変化しないというのは、システムトレーダーにとっても信じ難いことだと思います。

種明かしと言うわけではないのですが、資産カーブが2003年以降に上昇しているというのは、株価の上昇に乗っているためと考えることもできます。

ヤフーの株価は、2003年から2004年にかけて急騰し、その後高値水準を維持した後、2006年に急落しています。その様子を次図に示します。

2003年から始まる株価急騰と急落の局面は、1999年から2000年に掛けての株価急騰とその後の急落に酷似しています。すなわち、このシステムは最初の株価急騰局面に対して最適化され、その後の2番目の急騰局面では、最初のパターンがそのまま当てはまったと考えることができます。

しかし、そうだとすると、このシステムは過去のパターンにフィッティング(マッチング)させて機能する、ということになるのでしょうか。

確かに、過去のある統計的な指標が最大となるように最適パラメータを決定しますが、上記のような意図はありませんでした。・・・謎です。

PS.先週の週刊東洋経済(2008/9/6号)は、「不確実性の経済学入門」と銘打ち、興味深い内容でした。ただし、41ページの正規分布とベキ分布の比較図はいただけません。チャートのセンターが、両者で異なっています。これでは正しい比較になりません。

おそらく、両者の違いを明確にしたかったのでしょうか。それとも、単なるミスでしょうか?

日産自動車逆張り2ドテンシステム [フォワードテスト]

結果は1993年11月1日~2008年9月5日の資産カーブチャートで示し、合わせて、その時の最適パラメータと、テスト終了日翌営業日~2008年9月5日まで複利運用した際の、資産増減倍率を示します。

さらに、各最適パラメータにおける、1993年11月1日~2008年9月5日の期間のPF、勝率、損益レシオ、年率リターンを示します。

テスト開始日は1993年11月1日で、テスト終了日は1995年1月4日から1年置きの大発会当日としました。また、最終日は2008年9月5日としています。

すなわち、テスト期間は凡そ、1年2ヶ月、2年2ヶ月、3年2ヶ月、・・・・・・、14年2ヶ月、14年8ヶ月、となります。

A.テスト期間:1993年11月1日~1995年1月4日

最適パラメータ:4-1.3/資産増減倍率:0.433

PF:1.02/勝率:54.28%/損益レシオ:0.86/年率リターン:-1.57%

B.テスト期間:1993年11月1日~1996年1月4日

最適パラメータ:10-2.6/資産増減倍率:4.625

PF:1.29/勝率:60.27/損益レシオ:0.85/年率リターン:17.32%

C.テスト期間:1993年11月1日~1997年1月6日

最適パラメータ:10-2.6/資産増減倍率:4.345

PF:1.29/勝率:60.27/損益レシオ:0.85/年率リターン:17.32%

D.テスト期間:1993年11月1日~1998年1月5日

最適パラメータ:10-4.6/資産増減倍率:2.744

PF:1.34/勝率:59.14%/損益レシオ:0.93/年率リターン:20.44%

E.テスト期間:1993年11月1日~1999年1月4日

最適パラメータ:10-4.6/資産増減倍率:3.334

PF:1.34/勝率:59.14%/損益レシオ:0.93/年率リターン:20.44%

F.テスト期間:1993年11月1日~2000年1月4日

最適パラメータ:29-0.2/資産増減倍率:4.123

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

G.テスト期間:1993年11月1日~2001年1月4日

最適パラメータ:32-0.4/資産増減倍率:2.061

PF:1.64/勝率:67.40%/損益レシオ:0.79/年率リターン:37.09%

H.テスト期間:1993年11月1日~2002年1月4日

最適パラメータ:32-0.4/資産増減倍率:1.932

PF:1.64/勝率:67.40%/損益レシオ:0.79/年率リターン:37.09%

I.テスト期間:1993年11月1日~2003年1月6日

最適パラメータ:29-0.2/資産増減倍率:1.380

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

J.テスト期間:1993年11月1日~2004年1月5日

最適パラメータ:29-0.2/資産増減倍率:0.834

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

K.テスト期間:1993年11月1日~2005年1月4日

最適パラメータ:29-0.2/資産増減倍率:0.933

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

L.テスト期間:1993年11月1日~2006年1月4日

最適パラメータ:29-0.2/資産増減倍率:1.102

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

M.テスト期間:1993年11月1日~2007年1月4日

最適パラメータ:29-0.2/資産増減倍率:1.185

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

N.テスト期間:1993年11月1日~2008年1月4日

最適パラメータ:29-0.2/資産増減倍率:0.841

PF:1.65/勝率:66.33%/損益レシオ:0.84/年率リターン:36.47%

O.テスト期間:1993年11月1日~2008年9月5日

最適パラメータ:19-0.6/資産増減倍率:---

PF:1.68/勝率:67.05%/損益レシオ:0.83/年率リターン:34.14%

実はこのシステムは、L(2006年)の段階で機能停止しています。したがって、それ以降は本来ならば運用することはありません。

通常はそのままお蔵入りするのでしょうが、O(2008年9月)の段階で再び機能を回復しています。

最適パラメータが29-0.2から19-0.6にシフトした日付を調べると、2008年6月23日となります。すなわち、その日付以降は、このシステムは再び運用可能になったと考えられます。

直近の最適パラメータは、2003年1月~2008年1月の少なくとも5年間で変わっていません。したがって、その後の新しいパラメータは、数年間は機能することが期待できます。

また、テスト期間が極端に短い場合は、大方の予想通り、システムは全く機能しません。そのテスト期間中はきれいな右肩上がりに見える資産カーブも、その後運用を継続していくと、全く機能しなくなることが分かります。

ただし、このシステムの場合は、その後2年強のテスト期間以降は、比較的安定していることが分かります。

2000年までの初期段階においても、最適パラメータは少なくとも1年以上は変化しません。

そして、2000年以降はシステム性能が向上し、2005年まで安定的な運用が行なわれました。Fのチャートを見ますと、最適化後4年間は右肩上がりで上昇し、その後2年程度の停滞期があって、システムが機能停止しています。

このシステムは、2000年1月5日に運用を開始して、2005年9月26日に機能停止しますが、その間5年9ヶ月で、資産は4.36倍に増加します。

残念ながら、その段階で再最適化を行なっても、システム寿命を伸ばすことはできませんが、単独システムの運用期間としては十分すぎると思います。

今回は、追加システムについては言及しませんでしたが、追加システムでも基本的には同じです。ただ、その前提として、基準システムが安定して機能することが必要なのは、言うまでもありません。

フォワードテスト事例 [フォワードテスト]

テストシステムや条件は、上から順に次の通りです。

A.7203トヨタ移動平均システム

テスト期間:1993/11/01~2001/01/04

仮運用期間:2001/01/05~2008/08/29

B.7203トヨタRSIシステム

テスト期間:1993/11/01~2001/01/04

仮運用期間:2001/01/05~2008/08/29

C.6293日精樹脂工業順張りシステム

テスト期間:2000/09/13~2006/01/04

仮運用期間:2006/01/05~2008/08/29

なお、チャートでは、テスト期間と仮運用期間とを合わせて表示してあります。仮運用期間は、テスト期間で最適化されたシステムを、そのまま継続して仮想運用した期間です。

いずれも、右肩上がりの資産カーブが得られていることが分かります。なお、何度も申し上げますが、最適パラメータの決定は、テスト期間内で完全に機械的に行なっています。

PS.KFインデックスを適用したKFシステムクリエイターを、研究所サイトにアップしました。

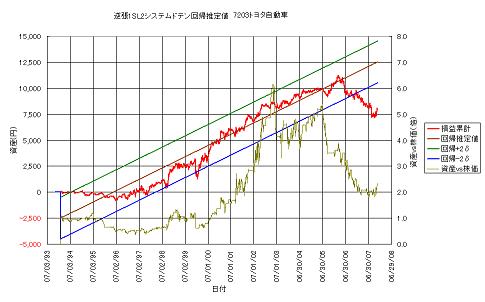

トヨタ自動車(7203)逆張りシステム1 [フォワードテスト]

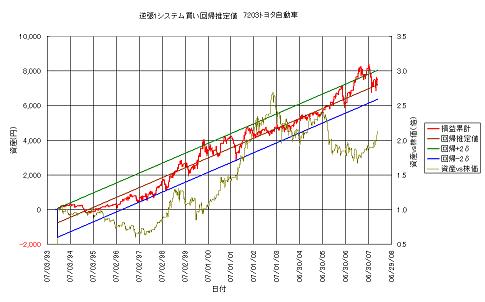

今回は、トヨタ逆張りシステム1のフォワードテスト結果を報告いたします。テスト条件は、順張りシステムの場合と同じで、2005年6月30日時点で最適化を行なっています。

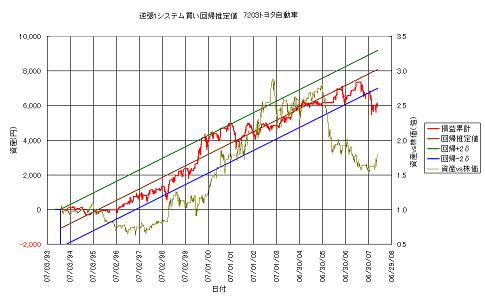

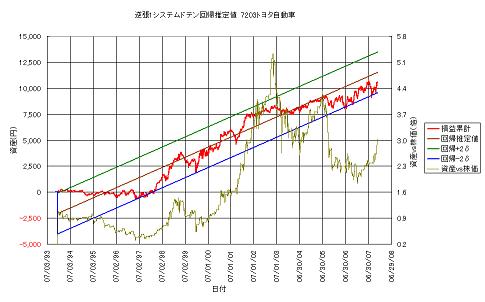

早速、結果を以下に示します。上段は、買いシステムの資産カーブとその回帰直線、および資産vs株価チャートです。

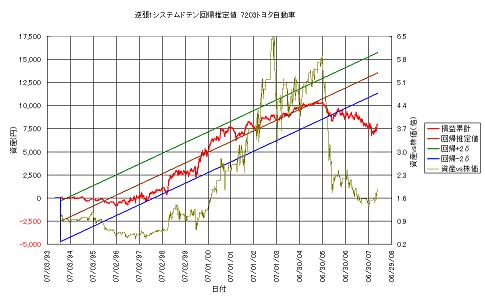

下段は、ドテンシステムの同チャートです。

買いシステムにおいては、今年のチャイナショックまでは何とか機能していたことが分かります。しかし、チャイナショックによる株価下落以降、ズルズルと資産を減少させる展開が続き、8月の世界同時株安で完全に機能停止に陥っています。

ただ、運用開始日を、最適化を行なった日の翌営業日とすれば、システムが機能停止に陥った段階で、資産は増加していることが分かります。

一方、ドテンシステムの方は、2005年後半の急騰によって売りで大きな資産下落となり、最適化後はほとんどシステムが機能することはありませんでした。

結局、このシステムの運用により、システムが機能停止するまでの間に、1株あたり1,000円から1,500円程度の損失を被ったことになります。

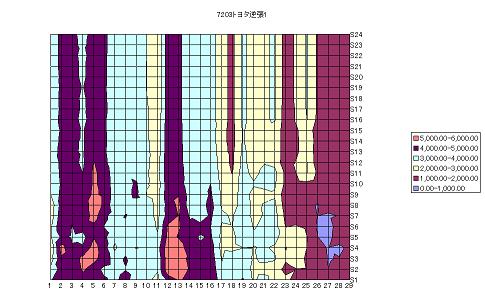

ただし、2005年6月30日時点における、本システムの最適化パラメータの設定には、実は微妙な問題があります。下図は、買い損益累計のパラメータに対する等高線図ですが、損益累計がピークとなるパラメータ範囲が、大きく3つに分かれていることが見て取れます。

今回の設定値はその内の一つなのですが、他のピークでパラメータを設定すると、また異なった結果になることが分かっています。

実は、2006年6月30日時点で最適化を行なうと、今回とは異なるピークでパラメータが設定されるのですが、そのパラメータを用いた結果を以下に示します。

上段は買いシステムの結果、下段はドテンシステムの結果です。すると、2006年6月30日の資産残高を基準として、現在において、買いシステム、ドテンシステム共に、資産が増加していることが分かります。

順張りシステムの場合は、最適化のピークが複数存在することは少ないのですが、逆張りシステムの場合は、複数のピークを有することがあります。

そのような場合、特にピークの値が接近している場合には、テスト期間の設定にも十分な注意を要する必要がありそうです。

もちろん、フォワードテストの場合には、そのような気遣いは無用なのですが、実際の運用を前提としてパラメータを設定する場合には、いくつかのテスト期間で最適化を行なって、それらを比較検討して、最終的なパラメータを決定する必要があるかもしれません。

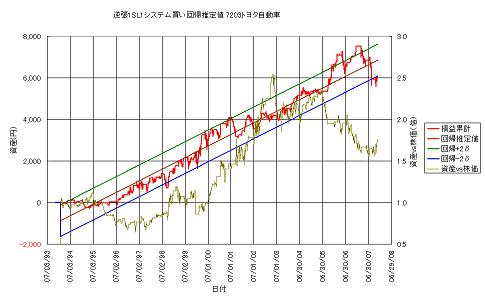

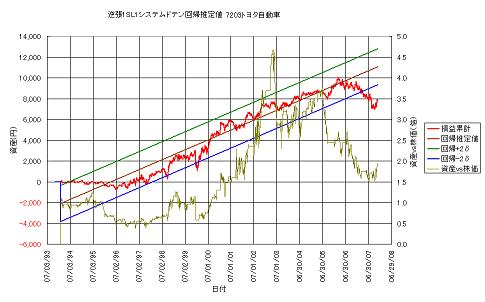

最後に、2nd Layerのチャートを以下に示します。上から順に、ETD基準の買いシステム、同ドテンシステム、損益率基準の買いシステム、同ドテンシステムです。

いずれのシステムも、2005年6月30日時点においては、基準となるシステムの性能を下回っていますが、それ以降の資産カーブを見ると、ストップ基準設定の効果が現れています。

ETD基準の買いシステムでは、世界同時株安で資産カーブが回帰-2δラインを下回っていますが、最近は再び回復の兆しを見せています。

また、最適化を行なった日以降現在までで、資産は増加しています。

ETD基準のドテンシステムでは、チャイナショック以降の株価下落で、システムが機能停止していますが、最適化を行なった時点からの資産の下落はほとんどありません。

損益率基準の買いシステムでは、世界同時株安で機能停止に陥っています。システムがストップした段階での資産は、最適化を行なった時点とほとんど同じであり、このシステムはあまりよく機能しなかったようです。

損益率基準のドテンシステムでは、昨年暮れから今年の年初に掛けて、資産カーブが回帰-2δラインを下回っています。

やはり、このシステムも上手く機能していないようです。ただし、運用を行なった場合の損失額は、基準システムの損失額よりも小さくて済みます。

以上より、トヨタ逆張りシステム1に適用する2nd Layerシステムは、ETD基準のシステムを用いた方が良好な結果が得られることが分かります。

ただし、これは2005年6月30日で最適化を行なった場合であり、それ以外のパラメータを設定した場合は、その限りではありません。

以上、駆け足で説明してきましたが、このトヨタ逆張りシステム1は、できるだけ買いシステムのみで運用した方が良さそうです。

また、このシステムに対するストップ基準の設定は、必ずしも性能向上には寄与しません。

トヨタ自動車(7203)順張りシステム(2) [フォワードテスト]

最初に、資産vs株価チャート(株価に対する資産増減比率)について、補足説明を行ないます。これは、時価累積損益率と株価増減率との比を取ったもので、株価を保有し続けた場合の時価資産残高に対して、システムを運用した場合の時価資産残高がどれくらいになるかを示しています。

時価累積損益率と株価増減率は、テスト開始日の資産残高および株価終値を基準として、時間の経過と共にそれらが何倍に変化したかを示したものです。

ここで重要なのは、損益率に関しては累計ではなく累積を用いるという点です。

なぜならば、以前からコラム等で述べていますように、株価推移というのは複利損益に他ならないからです。

これは、手数料を考慮せずに毎日大引けで買い建てると同時に、前日買い建てた分を大引けで売り返済するトレード(クロストレード)を考えれば明らかです。

その場合の新たな株式の購入金額は、同時に売却した株式の売却金額と一致します。売却金額を全て次回の購入金額に充当することは、明らかに複利運用です。

そして、上記のトレードは、株式を最初に買ってからずっと保有し続けることと同義です。

株価の推移が複利運用の結果なのですから、それに対する資産の推移もまた複利運用、すなわち、累積資産でなければなりません。

これは基準値に対する比率で考えても同じですから、株価増減率に対しては時価累積損益率を対比させるのが妥当ということになります。

チャートを見ると明らかなように、株式を買い保有している間は、資産vs株価は一定値で推移します。すなわち、その間の資産の増減率と株価の増減率とが等しいということです。

これは、ごく自然な結論です。

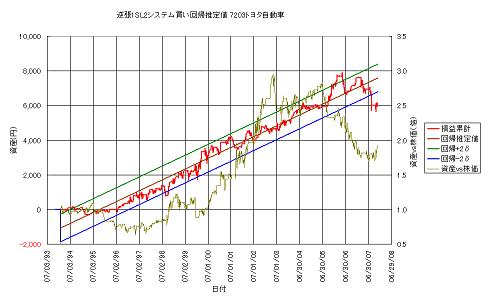

さて、昨日のコラムの最後に、基準となる順張りシステムに2nd Layerシステムを適用した結果を示しました。

2nd Layer1は、基準システムのETDがある値以下になると、ドテンを行なうシステムです。また、2nd Layer2は、基準システムの損益率がある値以下になると、ドテンを行なうシステムです。

これらの効果については、チャートから明らかであり、1997年から1999年に渡ってのドローダウンが緩和されていることが分かります。

特に、2nd Layer2の効果が著しいことが確認できます。

資産vs株価チャートを見ると、この期間に基準の順張りシステムを運用していたとすると、その運用成績はインデックス(株式長期保有)の7~8割程度に留まっていましたが、2nd Layer2においては、インデックスに対して若干のマイナスで済んでいます。

2005年7月以降のフォワードテスト期間においては、2nd Layer1で基準システムに対して若干の性能低下が見られますが、2nd Layer2では逆に性能が向上しています。

フォワードテストという観点から捉えれば、これらのシステムはいずれも機能を維持していると結論付けられます。

順張りシステムの動作は、基本的には株価が上昇すれば買い参入し、下落に転じれば売り手仕舞いとなります。

システムパラメータは、そのタイミングを調整するものであり、銘柄特有の「癖」を反映します。

トヨタ自動車のように、時価総額が大きく古くから売買されているような銘柄については、この「癖」がかなり固定化されているのではないかと思います。

そのため、フォワードテストに対しても、システムが機能し続けるのではないかと考えます。

なお、順張り買いシステムの場合、株価の下落局面においては、ほとんどがドローダウン期間になってしまいますが、これはシステムの性格上止むを得ないことです。

それを避けるためには、ドテンシステムを運用すればいいのですが、そのためには当然のことながら、信用取引を利用する必要があります。

買いシステムのみなら、現物取引だけで運用できるというメリットがあります。例えば、トヨタ自動車と長期に渡って付き合いたいという投資家にとっては、買いシステムだけで運用する方が良いのかも知れません。

ファンダメンタルによる長期投資に、システムトレードという鼻薬をちょっと加えるだけで、単に長期保有するよりも効率的な運用が可能になります。

市場が不利な状況で株式を保有し続けるだけでなく、一旦手放してから安いところで買い直すという選択肢もあるのではないでしょうか。